Le système de retraite français fait cohabiter de nombreux régimes différents. Les fonctionnaires, qui représentent 4,1 millions d’actifs et 3,2 millions de retraités, sont affiliés à des régimes spécifiques. Leurs droits à la retraite ne sont donc pas calculés de la même manière que dans le secteur privé. Même si depuis une vingtaine d’années, les règles s’appliquant aux fonctionnaires et aux salariés du privé se sont rapprochées – âges légaux, durée d’assurance requise, revalorisation – il subsiste encore des divergences.

Le modèle de microsimulation Trajectoire de la DREES est utilisé pour simuler la pension que les assurés des régimes de la fonction publique percevraient si les règles des salariés du privé leur avaient été appliquées, l’âge de liquidation, les carrières et salaires bruts étant inchangés. En comparant cette pension simulée à celle qui serait appliquée avec les règles du public, il est possible de déterminer combien et quels fonctionnaires seraient gagnants à se voir appliquer les règles du privé. L’étude se concentre sur les fonctionnaires sédentaires – c’est-à-dire hors catégories actives éligibles à un départ anticipé, parmi lesquelles on retrouve les aides-soignantes, les agents de police ou bien encore les sapeurs-pompiers professionnels. Le calcul est réalisé sur la génération 1958. En appliquant les règles du régime général (et des régimes complémentaires Agirc-Arrco à un taux moyen), 62 % des fonctionnaires sédentaires de la génération 1958 seraient gagnants. 32 % seraient en revanche pénalisés en se voyant appliquer les règles du privé. Enfin, 6 % des agents verraient leur pension inchangée à +/- 1% près.

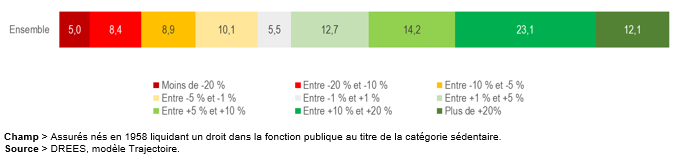

Globalement, la pension moyenne de la génération 1958 serait peu modifiée (légèrement supérieure de +1,5 % avec les règles du privé) et il n’y aurait donc pas d’iniquité manifeste au niveau global. Toutefois, il y aurait d’importantes différences entre fonctionnaires : en appliquant les règles du privé, 35 % gagneraient plus de 10 % de pension tandis que 13 % d’entre eux perdraient plus de 10 % de pension (graphique).

Graphique • Répartition des assurés gagnant/perdant à se voir appliquer les règles du privé – génération 1958 (en %)

Pour comprendre quels fonctionnaires seraient gagnants et lesquels seraient perdants, l’étude examine plus en détail les mécanismes expliquant les écarts de règles de calcul et leurs impacts. Les retraites au titre de la fonction publique sont essentiellement versées par un seul régime (dit régime intégré). La pension complémentaire RAFP (assise sur les primes), ne constitue qu’un apport très limité : le taux de cotisation est faible, l’assiette est réduite (primes dans la limite de 20 % du traitement) et les droits n’y sont constitués que depuis 2005. Dans le secteur privé, la pension de base du régime général est plus faible que le régime de base des fonctionnaires – ses droits se limitent au plafond de la sécurité sociale (PSS, à 41 136 euros bruts annuels en 2022). Elle est complétée par une pension complémentaire Agirc-Arrco qui représente environ un tiers de la pension totale en moyenne (environ un quart pour les non-cadres et plus de la moitié pour les cadres supérieurs). Les deux contributions principales du changement de calcul, que sont la baisse du taux de liquidation du régime de base (de 75 % dans le public à 50 % dans le privé) et l’affiliation au régime complémentaire de l’Agirc-Arrco, se compensent donc en partie ; leur effet respectif sur la pension moyenne est de -25,9 % et +34,4 %, soit +8,5 % au total.

Les autres effets déterminants sont ceux renvoyant au salaire de référence dans le régime de base. Pour les fonctionnaires, il s’agit du dernier traitement, hors primes. Dans le privé, il s’agit des 25 meilleurs salaires y compris primes revalorisés selon les prix et écrêtés au plafond de la sécurité sociale (PSS). Ce sont ainsi trois différences majeures qui interviennent entre ces deux modes de calcul : la prise en compte des primes (effet de +7,6 %), l’écrêtement des salaires au PSS (effet de -12,8 %) et le calcul sur la base des 25 meilleures années passées revalorisées selon les prix. Même si cela peut sembler contre-intuitif, ce dernier effet serait légèrement positif en moyenne pour la génération 1958 (+2 %), car elle aura connu une période prolongée de gel du point d’indice en fin de carrière, rendant son dernier traitement relativement moins favorable que certaines années passées revalorisées comme l’inflation. Dans son ensemble, l’impact du changement de calcul du salaire de référence est donc négatif sur la pension moyenne (-3,2%). Les autres effets – acquisition de trimestres, droits familiaux, minima de pension, etc. – joueraient également mais dans de moindre proportions (- 3,8 % en cumulant leurs impacts).

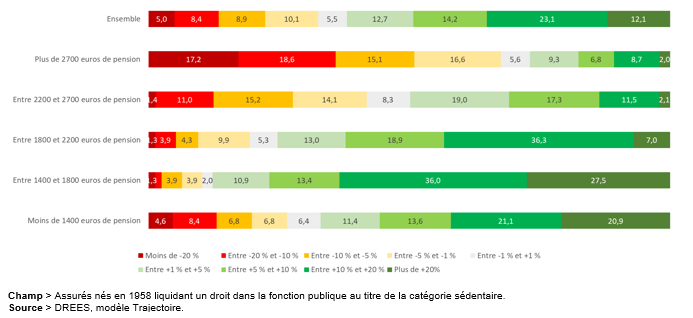

Les impacts seraient très variables selon les individus et notamment selon leur niveau de pension initial. Les fonctionnaires aux pensions les plus élevées sont majoritairement perdants, tandis que les individus aux pensions des tranches intermédiaires seraient plus souvent gagnants (graphique). La perte de retraite pour les personnes à hautes pensions provient essentiellement du fait qu’elles perçoivent une partie importante de leurs droits au-dessus du PSS et donc, dans le régime privé, dans les régimes complémentaires. Compte tenu des baisses de rendement, ceux-ci s’avèrent moins généreux que le régime général.

Graphique • Analyse des assurés gagnant/perdant à se voir appliquer les règles du privé selon le niveau de pension tous régimes – génération 1958 (en %)

De ce fait, le passage des fonctionnaires aux règles du secteur privé aurait plutôt tendance à resserrer les écarts de pension entre individus. Pour les fonctionnaires de la génération 1958, le ratio interdécile des pensions D9/D1 passerait de 1,6 à 1,4 si l’on appliquait les règles de calcul des salariés du secteur privé.

La part de primes dans la rémunération joue fortement sur le résultat : la pension moyenne des individus dont la dernière part de prime est de plus de 30 % augmenterait d’un peu plus de 6 %, alors que la pension moyenne de ceux dont la dernière part de primes est de moins de 10 % baisserait de près de 5 %. L’effet favorable de l’intégration des primes aurait toutefois un corollaire : la hausse de cotisation vieillesse salarié. En moyenne, les fonctionnaires de la génération 1958 auraient été amenés à acquitter sur leur vie un quart de cotisations salariales en plus si on leur appliquait les règles du secteur privé – ce qui réduirait leur salaire net perçu. Au total, l‘impact moyen sur les revenus perçus au cours du cycle de vie (salaires nets, puis pensions) serait légèrement négatif (-0,7 %).

Enfin, cette étude, même si elle est centrée et détaillée sur la génération 1958, comporte une dernière partie intergénérationnelle, qui vise à expliciter la façon dont l’influence de chaque mécanisme de calcul sur la variation de la pension est susceptible d’évoluer au fil des générations. Le résultat dépend alors très fortement des hypothèses retenues en matière de rémunération des fonctionnaires, à savoir si le niveau des primes va ou non augmenter et si le traitement des fonctionnaires sera dynamique ou si des gels prolongés de la valeur du point de la fonction publique conduiront à rendre les règles du privé plus favorables.